Блог компании Иволга Капитал |"Калита" допустила технический дефолт по выплате купона выпуска серии 001P-03

- 12 апреля 2022, 11:49

- |

Если выплата не будет перечислена в течение 10 рабочих дней, дефолт станет полноценным. Также ожидается объявление оферты от «СТИ» — балансодержателя транспортных активов Группы. Однако, скорее всего, эта оферта не увеличит кредитное качество выпусков, так как транспорт находится в залоге у банков. В настоящий момент компания прорабатывает возможности реструктуризации со своим ПВО («Регион-Финанс»)

- комментировать

- Комментарии ( 11 )

Блог компании Иволга Капитал |ОООО "Калита" выпустило пресс-релиз о рисках для бизнеса и кредитоспособности

- 30 марта 2022, 12:39

- |

Текст пресс-релиза на сервере раскрытия информации: https://www.e-disclosure.ru/portal/event.aspx?EventId=eh0zPJAzv0GD60wKl1abAA-B-B

Мы трактуем формулировку «значительные риски для непрерывной работы бизнеса и сохранения его кредитоспособности» как резко возросший дефолтный риск по облигациям ООО «Калита»

Блог компании Иволга Капитал |Выпуск облигаций Калита 001Р-03 размещен

- 12 октября 2021, 14:48

- |

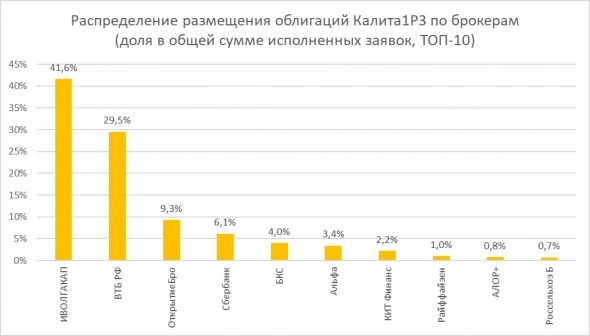

Размещение было скромным по размеру. И все-таки клиенты Иволги в первый раз заняли первое место по сумме заявок на первичном рынке.

Блог компании Иволга Капитал |Скрипт размещения облигаций ГК "Калита" (ruB+, 150 м.р., купон 13,0%)

- 11 октября 2021, 13:23

- |

Скрипт заявки для участия в размещении третьего выпуска облигаций ГК Калита (ruB+, 150 млн.р., купон 13% годовых, выплата ежемесячно, 4 года до погашения). Размещение завтра, 12 октября:

— полное / краткое наименование: Калита 001Р-03 / Калита1P3

— ISIN: RU000A103UY6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок: с 10-00 до 13-00, с 16-45 до 18-30 мск

Контакты ИК «Иволга Капитал»:

— dcm@ivolgacap.com

— + 7 495 150 08 90

Блог компании Иволга Капитал |ГК "Калита". Презентация эмитента и выпуска облигаций (ruB+, 150 м.р., купон 13,0%)

- 07 октября 2021, 12:04

- |

На 12 октября намечено размещение третьего выпуска облигаций ГК «Калита».

ruB+, 150 млн.р., купон 13%, ежемесячно. Организатор размещения ИК «Иволга Капитал».

Больше подробностей — в презентации эмитента и выпуска.

Предварительного сбора заявок в данном выпуске мы не делаем. Скрипт участия в размещении будет опубликован 11 октября.

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 30 августа 2021, 09:18

- |

(с 30.08 по 03.09.2021, в пересчёте на 1 облигацию)

31.08.2021

• Займер, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

01.09.2021

• ООО ОР, 001P-02 Ежемесячные выплаты ставка купона 12% Сумма купона 9,86 руб.

03.09.2021

• Калита, 001P-02 Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

Блог компании Иволга Капитал |"Калите" присвоен рейтинг ruB+ от Эксперт РА

- 26 февраля 2021, 15:47

- |

Агентство отмечает сильную диверсификацию риска на клиентов, но в качестве сдерживающих факторов видит рост стоимости долга, а также недостаточную прозрачность

Последнее — наше совместное с «Калитой» «домашнее задание» на 2021 год. Постараемся прийти к практике более частой публикации операционных результатов. А рост процентов по долгу — плата за диверсификацию пассивов и их удлинение. С другой стороны, банки теперь уже охотнее кредитуют Группу

«Эксперт РА» присвоил кредитный рейтинг компании «Калита» на уровне ruB+ (raexpert.ru)

Облигации ООО «Калита» входят в портфели PRObonds на 9% от активов

Блог компании Иволга Капитал |Продолжаем сбор заявок на участие в размещении облигаций ООО "Калита"

- 26 августа 2020, 08:36

- |

Продолжаем сбор заявок на участие в размещении облигаций ООО «Калита»

Краткие предварительные параметры выпуска:

— Объем – 300 млн.р.,

— Срок до погашения – 4 года (амортизация — последние 12 месяцев),

— Купон – не выше 13,0% годовых с ежемесячной выплатой,

— Дата размещения: 8-10 сентября 2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Ссылка на презентацию эмитента: https://www.probonds.ru/upload/files/11/b1ce5caa/2020-08-20_Kalita_prezentaciya.pdf

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши координаты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

Минимальная сумма покупки облигаций на размещении – 600 бумаг (600 т.р. по номинальной стоимости).

Облигации нового выпуска ООО «Калита» будут добавлены в портфели PRObonds на 2,5-5% от капитала. Совокупная доля выпусков эмитента в портфелях составит 12,5-15% от активов.

Блог им. andreihohrin |Как "Калита" (Калита 001Р-01, 300 млн.р., 3,5 года, YTM 16,1%) провела апрель

- 30 апреля 2020, 08:17

- |

Группа компаний показала хорошую адаптацию к экономическим потрясениям.

Группа компаний показала хорошую адаптацию к экономическим потрясениям.Вчера общались с одним из двух основных собственников ГК «Калита» Максимом Мироновым. ООО «Калита» при нашей организации ведет размещение облигаций (Калита 001Р-01, 300 млн.р., 3,5 года, YTM 16,1%). С учетом сегодняшней сессии должно быть размещено более 40% выпуска, окончание размещения намечено на вторую половину мая.

Максим сообщил, что снижение выручки апреля в сравнении с мартом оценивается в 20% (кризисный план предполагал снижение на 35%). За счет параллельного снижения расходов, а почти все они у «Калиты» переменные, денежный поток от операционной деятельности сохраняется на мартовском уровне. Число дел по просрочке возврата дебиторской задолженности (досудебные взыскания) в сравнении с мартом выросло на 40%, в т.ч. отчасти за счет сокращения срока отнесения задолженности к проблемной с 14 до 7 дней.

( Читать дальше )

Блог им. andreihohrin |Мнение по консолидированной отчетности ГК "Калита" (эмитент облигаций Калита 001Р-01, 300 млн.р., 3,5 года, YTM 16,1%)

- 27 апреля 2020, 11:36

- |

Мы провели оценку консолидированной отчетности группы компаний «Калита» за 2019 год.

В данный момент проходит размещение облигаций Калита 001Р-01 (300 млн.р., 3,5 года, YTM 16,1%), на сегодня размещена 30% заявленного объема выпуска. Информация об участии в размещении: https://www.probonds.ru/posts/346-vypusk-obligacii-kalita-001r-01-300-mln-r-kupon-15-0.html

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал